キーワード:サステナブルファイナンス/インパクト投資/標準化・システム化

脱炭素に向けた動きが世界各地で活発化するなか、金融市場ではESG投資やサステナブルファイナンスの比率が高まっています。これらの潮流を背景に、2021年4月、三菱UFJフィナンシャル・グループ(MUFG)は、サステナビリティを中核的な価値とする新たなパーパス「世界が進むチカラになる。」を発表し、お客様とともにグループ一体となって環境・社会課題の解決策を立案・実践していくという経営方針を社内外に示しました。また、三菱UFJ銀行においても2019年に開設した「サステナブルビジネス室」を大幅に増員して「サステナブルビジネス部」へと体制を拡充。こうした動きのなかで、「自分が成し遂げたい仕事がここにある」と確信して入行、サステナブルビジネスの最前線で活躍する宮田りあさんにお話を伺いました。

Person

株式会社三菱UFJ銀行

サステナブルビジネス部 業務推進グループ

宮田 りあ

中学卒業後に欧米に留学し、日常的に貧富の差や環境問題などを論じ合う環境下で社会課題に関心をもつようになる。同時期、グラミン銀行の創設者ムハマド・ユヌス氏の著作と出会い、グローバルな社会課題の解決に「金融ビジネスで貢献したい」という想いを抱く。大学卒業後は、証券会社、NPO、大手自動車会社でキャリアを重ねた後、2021年2月、三菱UFJ銀行に「サステナブルビジネス」をテーマとする専門部署があることを知り、入行。金融市場で注目される「インパクト投資」の世界を舞台に、持続可能な社会の実現に向けた新たな投資スキームを模索している。

「サステナブルビジネス」をやりたい

――三菱UFJ銀行でどんな仕事がしたかったのでしょうか?

サステナビリティをテーマとした金融ソリューションを成長戦略の柱としていくために、「サステナブルビジネス室」を開設したという三菱UFJ銀行のリリースを見て、「ここで働きたい」と考えたのがきっかけです。学生時代から「金融ビジネスと社会課題解決」というテーマに強い関心を抱き続けてきた私にとって「この会社、この部門なら世の中を着実に変えていけるのでは」と考えました。

――学生時代から考え続けてきた?

はい。その起点は、中学卒業後にオーストラリアや米国、英国で過ごした留学生生活でした。友人たちと貧困や差別の問題を日常的にディスカッションする雰囲気があり、「世の中はなんでこうなっちゃうんだろう」と考えていました。

そんな時に、貧困層を対象としたマイクロクレジット(低利・無担保融資)を始めたグラミン銀行の創設者、ムハマド・ユヌス氏の著作に出会いました。「社会には人々にさまざまな困難をもたらす課題がある。けれど、工夫と行動次第でそれらは解決できる。」という氏の信念に大きな勇気を与えられました。

こうした興味関心から、大学では経済学を専攻し、中でも途上国の経済発展、幸福と経済の関係などを学びました。そのなかで、グラミン銀行のように未来に投資する「金融」には社会課題解決の大きなポテンシャルがあると、漠然とではありますが考えるようになりました。

キャリアを経て学んだ経営とサステナビリティ

――いくつかのキャリアを経て現在に至ります。過去の経験は今の仕事にどうつながっていますか?

新卒で外資系の証券会社に入りました。社会課題解決をめざすNPOへの進路も考えましたが、当時は世の中の仕組みを十分にはわかっておらず、まずは金融を通じて社会のことを知りたいと、外資系証券会社の株式調査部で働きました。企業の成長戦略や財務戦略を調査し、レポートとして機関投資家に提供する仕事です。そのなかで、企業が持続的に成長するためには株主・投資家をはじめ多様なステークホルダーと共生していく必要があること、つまり今言われるサステナビリティ経営の根本的な考え方を学ぶことができました。

――その後、NPOで活動します。

3年ほど働いた後、直接的に社会課題解決に貢献する仕事がしたいと考えるようになり、国際的なNPOに飛び込みました。ここは民間企業が推進するサステナビリティ施策のインパクト、つまり効果を具体的な数値で検証するNPOで、私が担当したのはバングラデシュの縫製企業です。多くの縫製企業が入居しているビルが崩壊し、多数の死傷者が出た「ラナ・プラザの悲劇」が知られていますが、その地で縫製企業が実施している労働環境・教育環境の改善に向けた施策の有効性をこと細かく検証しました。この仕事は、現在手掛けている「インパクト投資」と規模は違えど、リスクへの多様な視点を養い、効果実証への感度を高めていく上でとても有意義なものでした。

首都ダッカの街並み

同僚とのスナップ

――その後、再び民間企業へ転職した理由は何ですか?

大きな学びや充実感がありましたが、NPOは募った資金の範囲でしか活動できません。人も容易には増やせず、社会課題を長期的・計画的に解決していくためにはより多くの資金と人材、つまり営利法人としての組織力や規模を伴う実行力が必要だと考えました。

そこで、グローバルな自動車メーカーへ転職、アジア本社で働きました。同社では、強固な財務・非財務基盤を活かして、ビジネスの枠組みのなかで確かな価値を創出し、社会的に大きなインパクトを創出する巨大組織の力を垣間見ることができました。

証券会社で「金融の力」を学び、NPOで「社会課題の現実」を知り、自動車メーカーで「組織の実行力」を垣間見た私は、これまでのキャリアを活かして「金融ビジネスと社会課題解決」という自身のテーマに基づき、メガバンクのサステナブルビジネスに挑戦することにしたのです。

――いろいろな知見を得たうえで描いていた「金融ビジネスと社会課題解決」という舞台に立ったのですね。

はい。ここ数年、「脱炭素」に向けた動きが世界中で活発化しており、金融市場でも環境問題や社会課題の解決に資金を投じるESG投資やサステナブルファイナンスへの関心が高まっています。こうしたなか、金融機関やコンサルタント会社の多くが専門部署を立ち上げていましたが、調べてみると、MUFGは2005年のエクエーター原則の採択以来、気候変動やサステナビリティへの取り組みを着実に強化しており、クリーンエネルギー事業関連のファイナンスリードアレンジャーとして民間金融機関で3年連続世界ランキング1位(※)を達成しています。

こうした実績や資金力、グローバルネットワークなどを基盤とした実践力に加え、三菱UFJ銀行ではこれまで積み重ねてきた知見とノウハウを「サステナブルビジネス室」として集約し、グループの成長戦略の中核組織をめざすという姿勢に興味をもちました。

※太陽光・水力・風力・地熱発電などのクリーンエネルギー事業に関連したファイナンスリードアレンジャーのリーグテーブル「Bloomberg New Energy Finance ASSET FINANCE/Lead arrangers LEAGUE TABLE」において、民間のグローバル金融部門で 3 年連続世界ランキング第 1 位を達成。

MUFGの新たな経営軸に驚きと喜び

――「サステナブルビジネス室」への志望はスムーズに受け入れられましたか?

複数のキャリアで得た知見や、抱いていた社会課題への問題意識、課題解決に資する組織のあり方などを含めて、「サステナビリティ情報を発信する広報・IR部門ではなく、社会課題解決に直結するビジネスをやりたい」という志望動機をお話しして、きちんと評価いただいたと思います。格差や貧困問題など目に見える課題について毎日考えながら仕事をしているのに何も改善されない状況というのは自分にとって最も辛く、ストレスになるということをストレートに訴求したことで、お互いに分かり合えたかな、という感触がありました。

――入行後の4月に「室」が「部」となりました。

企業が投資家とのエンゲージメントを強化し、ESGやサステナビリティへの関心を高めるなかで、再生可能エネルギーなどのプロジェクトに活用される「グリーンローン」をはじめとするサステナブルファイナンスは、自社のESGの取り組みを投資家にアピールできる絶好の機会となることもあり、需要が大きく高まっています。「ESG経営戦略と資金調達はどのようにリンクできるのか」「どんなプロジェクトであればグリーン基準を満たすのか」「どんな資金ニーズに活用すれば良いのか」など、行内の各部門を通じてお客様からの問い合わせが急増していました。

また、社内だけでなく、環境省や経産省などでも脱炭素に関わる政策が多く策定され、関連する委員会などに参加して金融の立場からお話をする機会も増えていました。このようにグループ各部門、法人のお客様だけではなく、各省庁からの問い合わせにもより機動的に応えられるよう、「部」として体制拡充がなされたと理解しています。

――需要の高まりを踏まえた体制拡充ということですね。

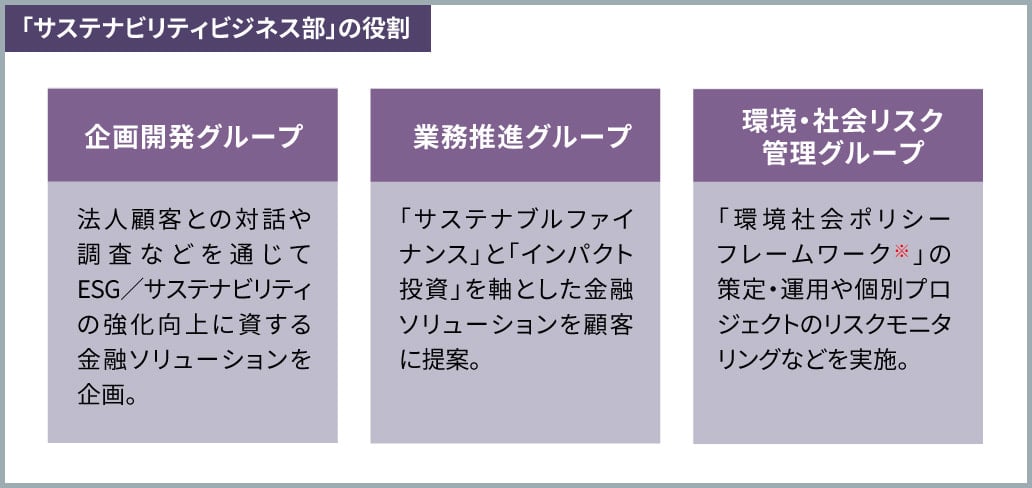

はい。スタッフが増員され、専門性をもつ3つのグループがそれぞれの知見を活用し合ってソリューションを共創するようになり、プロジェクトが以前より円滑に進められるようになりました(下図参照)。

そのなかで私は、「企画開発グループ」が立案したソリューションをお客様に提案して出資先を募る「業務推進グループ」に配属されました。上場企業であるお客様に対して、ESG強化や地球社会のサステナビリティ向上に向けた実効性のある投資を促していく仕事で、ようやく私が長く望んできた“営利企業の立場でお客様と一緒になってサステナビリティを追求していく”現場に立つことができたと思っています。

※環境社会ポリシーフレームワーク:https://www.mufg.jp/csr/policy/index.html

――時期を同じくしてMUFGとして新たなパーパスや成長戦略を打ち出しました。

2021年4月にMUFGとして「世界が進むチカラになる。」というパーパスと、サステナビリティを基軸の一つとした中期経営計画が発表されました。また、同年5月には邦銀初となる「MUFGカーボンニュートラル宣言(※)」が発信されました。

2021年2月に入行したばかりの私のまわりで、わずか半年弱の間にMUFGという巨大な金融グループがサステナブルビジネスに大きく舵を切り、経営トップが明確な意思表示をしたことに驚くとともに、とても勇気づけられました。

※MUFGカーボンニュートラル宣言:https://www.mufg.jp/csr/environment/cnd/index.html

「インパクト投資」の可能性

――「サステナブルビジネス部」での業務、手応えについて教えてください。

軸となるのは「サステナブルファイナンス」と「インパクト投資」に関わる金融ソリューションの提供です。

「サステナブルファイナンス」の一例としては、「サステナビリティ・リンク・ローン」があります。これは、お客様が重視する環境・社会課題解決への取り組み――エネルギー会社の場合、CO2排出量削減を掲げる企業が多いですが、この動きに対して「目標値の設定」を働きかけ、その達成度合いに対応して金利を上下させることで、お客様の成長戦略にESGやサステナビリティへの明確なインセンティブをもっていただくというソリューションです。まさに部のミッションである「お客様とともに環境・社会課題の解決策を検討し、機会創出・拡大をサポートする」を具現化するソリューションと言えます。

――「インパクト投資」について具体的に教えてください。

私が現在担当している「インパクト投資」は、ESG投資よりも一歩踏み込んだ投資手法で、金銭的なリターンに加えて、“ポジティブで測定可能な環境・社会面のインパクトを同時に生み出す投資行動”を意図しています。そのため、我々金融機関は、通常のリスク、リターンに加えて、環境・社会面のインパクトをより強く意識し、この3つの軸を勘案して投資先を決めていきます。

そのなかで私が注力している業務が、出資に至るプロセスの体系化、システム化です。お伝えしたようにインパクト投資の眼目は、“測定可能な環境・社会面でのインパクト”に注目する投資ですが、現状、それらを定量化して評価する手法はグローバルレベルでは未だ標準化されていません。そのため、当行が過去2つのファンド出資を行った際は、インパクトの想定値を導き出すために、社内外のさまざまな関係者と協議しながら進めてきたという経緯があるのですが、今後のインパクト投資の需要性の高まりを踏まえると、このプロセスを標準化、システム化することが必須となります。

――どのようにしてシステム化を進めているのですか?

当行の3件目の出資案件として、2021年7月に官民共同の新興国気候変動対策インフラファンド「Climate Finance Partnership(CFP)」(※)――世界最大の投資運用会社であるブラックロックがファンドマネージャーとなっている案件に出資しました。この出資に至るまで、過去に出資した2件で得られた知見をもとに、部内の先輩たちと一緒にインパクト評価の手順、測定値の計算方法の標準化、システム化に取り組みました。

「このロジックでインパクトを正しく数値化できるのか?」「出資後にどんなモニタリングをすればチェック可能なのか?」「グローバルな基準の動向に沿っているのか?」「そもそもこのプロセスは関係者全員が持続可能なものなのか?」など、さまざまなテーマで何時間も議論しましたが、皆でアイディアを持ち寄って導き出したプロセスには一定の信頼性があると考えています。

※第2回気候変動サミット(2018年)で発表された官民共同で取り組むインパクト投資ファンド。ファンドマネージャーは米ブラックロック。出資機関はフランス開発庁(AFD)、ドイツ復興金融公庫(KfW)、国際協力銀行、Grantham Environmental Trust、Quadrivium Foundation、第一生命、スタンダードチャータード銀行、三菱UFJ銀行など。ファンド総額(目標)500百万米ドル、投稿出資額20百万米ドル。投資対象は新興国の再生可能エネルギー発電、省エネルギー設備、蓄電・配送電設備、電動・超低排出の物流・モビリティーサービスなど。三菱UFJ銀行の試算では出資分のCO2削減量は約1.7万トン/年。

――システム化は「インパクト投資の実効性を高める」という志が問われる仕事ですね。

インパクト投資に対する社内外の期待値が高い分、大きなプレッシャーがありますが、その壁を乗り越えたところに、私が実現したかった「課題解決の様子が日ごとに見える世界」が実現すると期待しています。

そのために、インパクト評価の面ではNPO時代に培った、実際に生まれたインパクトをより正確に評価し、当初想定されていたインパクトとの差分を可視化するノウハウを最大限に活かしています。

また、銀行業務や投資の世界に関してもわからないことがまだたくさんあるので、キャリア入行の立場を活かして、組織内のヒエラルキーに関係なくグループ会社の先輩たちにどんどん質問してネットワークを広げています。

社会面のインパクト評価にも挑戦したい

――今後の抱負を聞かせてください。

サステナブルビジネス部の目標は、新たな金融ソリューションの提供を通じて環境・社会への好ましい影響を実現していくことです。

その観点から言えば、私が担当しているインパクト投資は今、脱炭素が大きなテーマになっており、再エネ投資案件が多いのですが、これを脱炭素以外の社会課題にも適用していきたいと考えています。医療やフィンテックなど、インパクトの定量化が難しいと言われている分野で新たな構想を打ち出せれば社会への貢献度は大きく、私自身のモチベーション向上の源泉にもなっています。

――社会面でのインパクト評価は難しいと言われますが、環境も含めて評価精度の向上がこれからの挑戦になりますね。

その通りです。お話ししたように現在の業務として、当行内でのインパクト投資の標準化・システム化というテーマがありますが、この業務を通じて培ったノウハウは、社外の企業と協働するファンド全体のマネジメントにも役立つと考えています。

例えば、CFPにはフランスやドイツ、日本の政府金融機関、民間金融機関が出資していますが、そのなかにインパクトを正しく評価する委員会があり、MUFGも参加しています。そうした場で、MUFGが考案したインパクト評価の考え方・手順や投資プロセスを積極的に発信すると同時に、途上国の実態に詳しい海外の金融機関の知見なども加えていくことで、グローバルなインパクト投資の運用スキームを確立していけると思います。

――新しい分野だけにこれからも試行錯誤が続きます。

日ごと、着実に社会課題が解決へ向かう。それは本来、楽しいことです。もちろん難しさはありますが、誰も描いたことがない画を描いて、実践していく仕事に携わる充実感はかけがえのないものです。インパクト投資という手法が目新しいものではなく、日常的なファイナンス手法として定着し、世の中が変わっていくよう、できる限りのことをしていきたいと思います。

三菱UFJ銀行は、商業銀行・信託銀行・証券会社をはじめ、カード会社、消費者金融会社、資産運用会社など、主要金融分野でトップクラスの企業を擁してさまざまな金融サービスを提供する三菱UFJフィナンシャル・グループ(MUFG)の中核企業。三菱UFJ銀行は、2021年4月にMUFGが策定したグループの存在意義(パーパス)である「世界が進むチカラになる。」と、これを包含する経営ビジョン「MUFG Way(※)」、邦銀初となる「MUFGカーボンニュートラル宣言」を踏まえ、「サステナブルファイナンス」と「インパクト投資」を成長戦略の基軸に据えたサステナブルビジネスを推進。「2050年までに投融資ポートフォリオの温室効果ガス排出量のネットゼロ」、「2030年までに当社自らの温室効果ガス排出量のネットゼロ」の達成をめざしている。